Д 01 к 60 что означает проводка. Учет расчетов по авансам выданным

Вне зависимости от факта оплаты, все расходы на приобретение товаров, материалов, услуги и расчет по исполненным работам проводится в бухгалтерской отчетности по счету 60 .

По нему происходит кредитование, в соответствии с расчетной документацией, дебетуются для исполнения обязательств авансовые платежи.

Этот счет используется как балансовый, пассивный, он не зависит от действующей системы учета, а также от формы устройства предприятия. Здесь отображаются сведения по отдельному контрагенту.

Основания, которые служат причиной начала учета:

- Соглашение, заключенное о покупке и доставке ТМЦ, не материальных и и средств основного типа.

- Подписание договора с сервисными службами, коммунальными и иными предоставляющие необходимые организации услуги.

- – транспортировка грузов.

- Исполнение работ по подряду.

Статья 60 — это учет синтетического вида . В бухгалтерском балансе отображена вся задолженность по всем обязательствам перед и фирмами-подрядчиками.

Все сделки по этому счету можно классифицировать по двум типам :

- Приобретение имущественных прав, товаров и т.д . Это могут быть договора на поставку, коммунальные услуги или купли-продажи.

- Оплата услуг подрядчиков . Это, прежде всего сделки на оказание услуг подряда, возмездных услуг и выполнение НИОКР.

Фиксации и аналитической обработке подвергаются все поступающие данные – по каждому выставленному платежному документу, а при отображении запланированных плат – по каждому контрагенту.

Данные получаются:

- по ненаступившим акцептированным платежам и иным расчетным документам;

- если не были оплачены счета;

- при нефактурованных поставках;

- авансы, которые были выданы;

- по вексельным обязательствам с ненаступившим сроком выплаты;

- по просроченным векселям;

- из-за коммерческих кредитов.

Движение по счету 60 происходит при наличии следующих нормативных актов :

- Для того чтобы у предприятия была зафиксирована задолженность по материалам или оказанным услугам, компании поставщику или подрядчику нужно предъявить счет-фактуру или товарно-транспортную накладную. Они являются основанием для возникновения книги покупок (полученный НДС).

- Для погашения долгового обязательства перед организациями необходимо предъявить организации должнику платежное поручение или требование.

- Расходный ордер, который подтверждает погашение долга в частичном или полном порядке, при помощи оплаты наличными средствами в кассе фирмы-плательщика.

- Основанием для оплаты работы или услуг может служить акт о выполненных работах. 5. При погашении претензионной суммы наличными или в случае возврата предоплаченного взноса – выписывается приходной ордер.

Если на поступивший товар не имеется документации, то факт его прибытия подтверждается при помощи регистра. Когда предъявляются накладные то, счет 60 проходит корректировку данных – высчитывается разница сумм между ценой товара по предоставленным актам и учетной стоимостью.

- Здесь отображается задолженность, возникшая у организации перед контрагентами.

- Сальдо, приходящееся на начало отчетного периода (месяца) прописывается по кредиту, но если по условиям договора, поставщику был переведен платеж в порядке предоплаты, то он может быть отображен, как дебетовый.

Дебетовые операции в корреспонденции:

- 07 и 08 – приобретение, усовершенствование и использование внеоборотных активов;

- 10 , 15 – купленные средства (материалы, товары);

- 20 (20 , 23 , 25 , 26 ) – работы приведённые посторонними компаниями с целью увеличить стоимость производства основного и дополнительного производства или на общие хозяйственные и общие траты на производственный процесс;

- 41 – покупка товара;

- 43 , 44 – рост издержек торгового типа по причине оказания услуг подрядчиками;

- 50 (51 , 52 , 55 ) – операции по возвмещению финансовых средств от контрагентов. По разным причинам (завышение размера оплаты, расчеты по претензиям, в случае выявления, не качественного товара или когда отгружено было меньше товара, ввиду его нехватки);

- 60 – зачисление ранее внесенных авансовых денежных средств;

- – при помощи договора цессии оплата кратковременного займа или ссуды;

- 76 – сумма требований, которые были предъявлены покупателю;

- 79 – главная компания произвела расчет по поставленному подчиняющейся фирме или филиальному отделению ТМЦ;

- 91.2 – если разница в курсе валюты (отрицательная) была списана как прочие затраты.

Дебетовые операции по счету:

- , 15 — возврат ТМЦ;

- 50 — погашения задолженности по предъявленному счету в кассе фирмы наличным способом;

- 51 – платежи безналичным методом со счета расчетного или иного типа;

- 52 – оплата поставщику валютой, оговоренной в тексте договора;

- 55 – оплата заблокированными до поступления товара средствами (финансы списываются со р/с фирмы и переводятся на специальный аккредитив, оформленный в кассе или банке получателя – размер определяется правилами договора);

- 60 – учтен ранее внесенный авансовый платеж;

- 66 – при помощи кредитного займа на короткий срок, был погашен долг перед предприятиями – контрагентами;

- 72 – когда происходит переуступка задолженности по договору цессии – другой сторонней фирме.

Кредиторского долга по причинам :

- Пропущен срок предъявления исковых требований.

- Ликвидация организации-кредитора.

- Разница в курсе.

- Перерасчет суммы задолженности.

- Штрафные санкции, возникшие из-за нарушения условий договора.

Учет выданных авансов

Если предприятие оплачивает часть поставок заранее, то схема учета немного усложняется. Для этого необходимо открыть в счете 60 субсчет 2 о выданных авансах, а субсчет 1 будет отображать только оплату счетов с поставщиками по общему методу

.

Если предприятие оплачивает часть поставок заранее, то схема учета немного усложняется. Для этого необходимо открыть в счете 60 субсчет 2 о выданных авансах, а субсчет 1 будет отображать только оплату счетов с поставщиками по общему методу

.

Когда авансовый взнос будет перечислен, то в бухгалтерском балансе он отобразится сч.60/2 дебет 60/2, кредит 50 (51, 52). Затем происходит исполнение предмета договора – поставка товара и материалов, оказание услуг или осуществление подрядных работ. Ценности подлежат отображению по проводке дебет 10 (41,08), кредит 60/1.

Заключительной проводкой засчитывается совершенная предоплата– Д60/1 К60/2 .

После этого субсчет подлежит закрытию и только после этого обязательства поставщика и клиента законченны.

Проводки :

- Выдача аванса – Д60/2 К50 (51, 52).

- Приобретение и доставка материальных ценностей – Д08(10, 15, 20, 23, 25, 26, 41, 43, 44) К60/1.

- Зачет и отображение выплаченного аванса — Д60/1 К60/1.

Такая ведомость составляется в виде таблицы

, в которой прописываются остатки на начало периода и на конец, а также обороты, произошедшие за это время, либо по счету, либо субсчетам, показываются сальдо в развернутом виде, валютные суммы и субконто.

Такая ведомость составляется в виде таблицы

, в которой прописываются остатки на начало периода и на конец, а также обороты, произошедшие за это время, либо по счету, либо субсчетам, показываются сальдо в развернутом виде, валютные суммы и субконто.

Карточка счета – это подробный отчет, производящийся с подробной детализацией, включая проводки.

Провести автоматизированный анализ по взаимным расчетам и движению документов между фирмой и поставщиками можно при помощи программы 1С Бухгалтерия предприятия. Выбрав опцию «Карточка счета и Обратно-сальдовая ведомость» в пункте стандартные отчеты по счету 60, бухгалтер получит подробную информацию о каждом контрагенте в отдельности и по всех в целом.

Корректно это сделать так:

- Субсчет 60.01 – нужен для отображения сведений о расчетах с предприятиями-поставщиками.

- Субсчет 60.02 – необходим для фиксации выданных авансовых платежей.

Например, если при расчете бюджета выясняется, что оплата контрагенту была произведена на основании предъявленной счет-фактуры, то средства будут отображены на субсчете 60.01. Если расчет производился при помощи предоплаты, то по субсчету 60.02.

При ОСВ сальдо, которое принадлежит 60.01, прописывается в кредите, а 60.02 — в дебете.

Если сальдо по счету 60 висит остаток с минусом, то это означает, что отчет составлен неверно. Если минусовое сальдо отображено на 60.01, то это значит, оно было не правильно записано не на счете 60.02.

Например : ООО «Воробей» делает предоплату компании ООО «Гнездо» за товары в размере 28000 рублей. В установленный срок груз был поставлен на предприятие.

- Проводка 1. Перечисление аванса на счет ООО «Гнездо». Подтверждается оплаченным платежным поручением или выпиской из банка. Сумма проводки 28000 рублей. Счет Д60.02 К51 .

- Поставка товаров на фирму ООО «Воробей». Нормативные акты, фиксирующие этот факт – накладаная или форма счет-фактуры. Сумма проводки 23728,81 рубль. Д10/41 К60.01 .

- Выделение НДС, основываясь на товарную накладную или иной компетентный правовой акт. Сумма проводки 4271,1 руб. Д19 К60.01 .

- Закрывается ведомость. Засчитывается аванс по предоплате при помощи подтверждающей справки. Сумма проводки — 23600 руб. Д.60.01 К60.02 .

Проводки и корреспонденция

По дебету подлежат учету затраты по уже исполненным платежам за ТМЦ, товары, материалы, проведенные услуги и работы:

- Проводка Д60 К50 (51, 52, 55) – здесь прописываются закрытые задолженности по обязательствам перед контрагентами при помощи денежных средств и проплаченных авансовыми платежами.

- Д60 К91 – не востребованные поставщиком или иными лицами долги с прошедшим сроком исковой давности. Списание долга по причине ЧС.

- Д60 К62 – сделан взаимный расчет по товарообороту.

- Д60 К76-2 – претензия к контрагентам на предмет уменьшения стоимости поставленной продукции и т.д., если были выявлены нарушения.

- Д60 К66 – предоставлен кредит коммерческого характера путем поставки товаров материалов, услуг и сделанных работ.

- Д60 К66, 67 – без поступления денежных средств на р/с были оплачены МПЗ, проведенные работы и услуги на путем оплаты средствами кредита.

По кредиту :

- Д07 (08, 10, 11, 15, 41) К60 – долги компании перед контрагентами за поставленное оборудование, ОС иные МЦ или внеоборотные активы.

- Д97 К60 – проведение проводки о цене работ и услуг при планировании РБП (плата за аренду, подписки на издания, плата за коммуникации и прочее).

- Д10, 41 К60 – долговые обязательства по оказанным услугам, поставленным грузам и ТМЦ, в тех случаях когда не были предоставлены платежные документы или переизбытки ТМЦ, которые были выявлены в процессе приема-сдачи.

- Д94 К60 – фиксирование недостачи, величина которой находится в установленных пределах договорных условий.

- Д20 (23,25,26,29), 44 К60 – не погашенные обязательства перед контрагентами в соответствии с предъявленными актами расчётной документации, которая может быть включена в состав затрат по общим типам деятельности.

- Д91 К60 – отображение цены проделанных иными компаниями работ или сделанных по причине реализации или выбытия ОС и других активов фирм. Акцептирование счетов подрядных организаций по причине ЧС.

- Д50 (51, 52, 55) К60 – возвращение средств в случаях неполной поставки или выполненных услуг в меньшем объеме и авансов в соответствии с актами.

- Д76.2 К60 – с контрагентами при ненадлежащем качестве, нарушении введенных стандартных норм, нарушении условий прописанных в тексте заключенного соглашения.

Ошибки, допущенные при осуществлении математических расчётов, неверное указание стоимости, тарифных условий, отличающихся от прописанных в соглашении.

Особенности контроля за счетом при наличии «красного» сальдо можно узнать из данного видео.

Бухгалтерский счет 60 «Расчеты с поставщиками и подрядчиками» предназначается для формирования данных о произведенных предприятием расчетах с контрагентами по приобретенным ценностям, услугам, выполненным работам. Благодаря системе двойной записи и корреспонденции счета 60, здесь отражаются сведения по акцептованным поставкам и операциям, документы на которые еще отсутствуют (при неотфактурованных сделках). Рассмотрим, в каком порядке ведется учет оприходования имущества или услуг/работ – проводки по сч. 60 вы найдете ниже.

Счет 60 в бухгалтерском учете

Основным регламентирующим документом с перечнем счетов организаций является План счетов по приказу № 94н от 31.10.00 г. В соответствии с указанным нормативно-правовым актом бухгалтерский счет 60 «Расчеты с поставщиками и подрядчиками» используется в целях свода данных по поставкам за:

- Приобретенные ТМЦ, услуги, работы, включая коммунальные, связи, а также акцептованные банком.

- Поступившие в организацию ТМЦ, работы и/или услуги, документы на которые от поставщиков на момент поступления не получены – неотфактурованные сделки.

- Образовавшиеся во время приемки излишки ТМЦ.

- Услуги по доставке ТМЦ, включая переборы/недоборы тарифа/фрахта.

- Подрядные работы по договорам в строительстве, в области НИОКР и технологических работ.

Синтетический 60 счет в бухгалтерии позволяет обобщить информацию по всем закупкам за нужный период, а ]]> аналитический учет ]]> по организациям, документам и видам поступивших ТМЦ/работ/услуг осуществляется с целью формирования детальной картины по взаиморасчетам и источникам поступления ТМЦ в компанию.

Счет 60 – активный или пассивный?

Финансовый анализ счета 60 позволяет увидеть, что это активно-пассивный счет. Таким образом, остаток на начало/конец периода может формироваться как по кредиту, так и по дебету. Дебетовое начальное сальдо показывает совокупный размер долга (обязательств) поставщиков/подрядчиков перед организацией. Кредитовое начальное сальдо означает величину долга организации перед контрагентами. Дебет 60 счета показывает, сколько денег за интересуемый промежуток времени перечислено по договорам поставки/подряда/работ, включая суммы предоплаты. Соответственно, кредит 60 счета показывает, на какой объем приобретено ТМЦ, работ или услуг. Аналогичным образом формируются и конечные остатки.

Обратите внимание! При отражении сведений на сч. 60 «Расчеты с поставщиками» применяется метод начисления, то есть все хозяйственные операции проводятся независимо от факта оплаты – по поступлению ценностей, работ или услуг.

60 счет – субсчета

- Счет 60.01 – предназначен для формирования расчетов с контрагентами (поставщиками и/или подрядчиками).

- Счет 60.02 – служит для формирования данных по перечисленным авансам.

- Счет 60.03 – используется для отражения сведений по векселям.

- Счета 60.21, 60.31 – аналоги счета 60.01 для расчетов в валюте/у.е.

- Счета 60.22, 60.32 – аналоги счета 60.02 для расчетов в валюте/у.е.

Корреспонденция счета 60

Бухгалтерская характеристика счета 60 показывает, что такой счет может иметь как кредиторский остаток, так и дебиторский в зависимости от текущего состояния взаиморасчетов. Исходя из сказанного, кредит счета 60 увеличивается при принятии организацией на учет материалов, сырья, топлива, основных средств , товаров, оборудования, а также различных услуг и работ. Корреспонденция выполняется (согласно документации от контрагентов) со счетами учета объектов.

А что отражается по дебету 60 счета? Это суммы исполнения оговоренных договорными условиями обязательств. То есть оплата полученных от поставщиков/подрядчиков счетов, включая перечисленную предоплату. Аналитическая карточка счета 60 позволяет получить точную информацию о состоянии взаиморасчетов, включая просроченные долги.

Типовые основные проводки по счету 60

- Д 60 К 50, 51, 52 – перечислена оплату поставщику по договору (из кассы, с расчетного рублевого счета, с валютного счета).

- Д счет 60.1 К 62 – отражено проведение взаиморасчета.

- Д 60 К 66, 67 – отражено переоформление задолженности в заем (краткосрочный/долгосрочный).

- Д 60 К 91 – отнесена на прочие доходы просроченная дебиторка.

- Д 07, 08, 10, 41 К 60 – оприходованы поступившие в компанию ценности (оборудование, внеоборотные активы, материалы, товары).

- Д 19 К 60 – выделен в поставке НДС.

- Д 20, 25, 26 К 60 – отражены выполненные работы, услуги в себестоимости изделий, общепроизводственных (общехозяйственных) расходах.

- Д 50, 51, 52 К 60 – оприходованы излишне перечисленные средства от поставщика.

- Д 94 К 60 – отражена недостача во время приемки ТМЦ.

Обратите внимание! Регулярная инвентаризация счета 60 должна проводиться перед составлением годовых отчетов по Приказу № 34н (п. 27).

Дт 60 Кт 60 — проводка, которая, на первый взгляд, может показаться некорректной. Правомерна ли она с точки зрения бухгалтерского учета? И если да, то что означает запись Дт 60 Кт 60? Рассмотрим эти вопросы в нашем материале.

Как используется бухгалтерский счет 60?

В соответствии с приказом Минфина РФ «Об утверждении Плана счетов бухгалтерского учета» от 31.10.2000 № 94н (далее — план счетов) сч. 60 «Расчеты с поставщиками и подрядчиками» применяется для бухгалтерской записи операций по следующим хозяйственным взаимоотношениям с поставщиками:

- приобретение ТМЦ;

- принятие выполненных работ;

- потребление оказанных услуг;

- неотфактурованные поставки.

- прочие операции, которые отражаются на счете 60 и предусмотрены планом счетов.

При этом для детализации и корректности отражения информации по операциям используются субсчета к счету 60. Важным моментом при открытии субсчетов является необходимость их закрепления в рабочем плане счетов компании, который утверждается учетной политикой.

Рассмотрим примеры возможных субсчетов к счету 60:

- 60.01 — расчеты с поставщиками и подрядчиками;

- 60.02 — расчеты по авансам выданным;

- 60.03 — расчеты по векселям выданным;

- 60.04 — расчеты по неотфактурованным поставкам.

Допускается открытие и прочих субсчетов, регламентированных рабочим планом счетов компании.

В корреспонденции с какими счетами применимы дебет 60 и кредит 60?

В соответствии с планом счетов сч. 60 активно-пассивный, поэтому и его дебет, и его кредит могут использоваться для бухгалтерских записей. Дебет данного счета часто используется в корреспонденции со счетами: 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета», 55 «Спецсчета в банках», 62 «Расчеты с покупателями и заказчиками», 76 «Расчеты с разными дебиторами и кредиторами» и проч. (согласно инструкции к плану счетов).

Кредит сч. 60 зачастую находится в паре с такими счетами: 08 «Вложение во внеоборотные активы», 10 «Материалы», 15 «Заготовление и приобретение матценностей», 20 «Основное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 41 «Товары» и проч.

Кроме того, для счета 60 также возможна проводка Дт 60 Кт 60, применение которой обусловлено отражением операций с использованием разных субсчетов, открываемых к счету 60.

Что означает запись «Дебет 60 Кредит 60»?

Проводка Дт 60 Кт 60 означает погашение обязательств:

- по оплате за счет ранее уплаченного аванса (Дт 60.01 Кт 60.02);

- векселям (Дт 60.01 Кт 60.03);

- прочим обязательствам, возникающим на счете 60.

Применение субсчетов помогает более подробно отразить детали хозяйственной операции, чем использование записи Дт 60 Кт 60. Поясним на примерах.

Пример 1

ООО «Цветок» заключило договор на приобретение продукции у ООО «Тюльпан» на сумму 153 400 руб. (в т. ч. НДС 23 400 руб.). Договором была предусмотрена 100% предоплата. 4 апреля 2018 года «Цветок» перечислил 153 400 руб. в адрес «Тюльпана», а 25 апреля 2018 года продукция была получена и оприходована.

ООО «Цветок» отразило в учете следующие проводки:

1-й вариант (без использования субсчетов)

- Дт 60 Кт 51 — перечислена предоплата 153 400 руб.

- Дт 10 Кт 60 — учтена продукция стоимостью 130 000 руб.

- Дт 19 Кт 60 — выделен НДС в сумме 23 400 руб. (зафиксированный в счете-фактуре).

- Дт 60 Кт 60 — зачтен в оплату задолженности за продукцию аванс, выданный в сумме 153 400 руб.

- Дт 68 Кт 19 — принят НДС к вычету 23 400 руб.

Как можно увидеть, отражение проводок без субсчетов доставляет определенные неудобства при дальнейшем анализе счетов.

2-й вариант (с применением субсчетов)

- Дт 60.02 Кт 51 — перечислен авансовый платеж 153 400 руб.

- Дт 10 Кт 60.01 — продукция принята к учету в сумме 130 000 руб.

- Дт 19 Кт 60.01 — выделен НДС в сумме 23 400 руб.

- Дт 60.01 Кт 60.02 — погашена задолженность за продукцию уплаченным авансом в сумме 153 400 руб.

- Дт 68 Кт 19 — НДС взят к вычету в сумме 23 400 руб.

Если расчеты по договору ведутся через кассу, проводка Дт 60 Кт 51 меняется на запись Дебет 60 Кредит 50. Однако в этом случае необходимо помнить о соблюдении лимита расчета наличными (100 тыс. руб.), если сторонами договора являются юрлица (или организация и ИП).

В какой ситуации применима проводка Дебет 60 Кредит 62?

Проводка Дебет 60 Кредит 62 отражает погашение взаимных требований перед контрагентами — поставщиком и покупателем.

Пример 2

ООО «Маг» подписало контракт на покупку товаров у ООО «Оптовик» на сумму 156 000 руб. (в т. ч. НДС 23 796,61 руб.). 14 марта 2018 года «Маг» оплатил стоимость товара (156 000 руб.) и 17 марта 2018 года принял на учет товар на указанную сумму. 30 марта 2018 года «Маг» осуществил возврат товара в полном объеме по причине отсутствия на него спроса.

ООО «Маг» сделало следующие бухгалтерские записи:

Дт 60 Кт 51 — отражена пред оплата за товар 156 000 руб.

Дт 41 Кт 60 — учтена стоимость товара 132 203,39 руб.

Дт 19 Кт 60 — отражен входной НДС 23 796,61 руб.

Дт 68 Кт 19 — НДС принят к вычету в сумме 23 796,61 руб.

Дт 62 Кт 90 — возврат товара 156 000 руб.

Дт 90 Кт 68 — начислен НДС 23 796,61 руб.

Дт 90 Кт 41 — списана себестоимость товара 132 203,39 руб.

Дт 51 Кт 62 — осуществлен возврат аванса 156 000 руб.

На практике также возможна ситуация зачета взаимных требований, если стороны не осуществляли денежных расчетов. В этом случае в нашем примере вместо проводок Дт 60 Кт 51 и Дт 51 Кт 62 появится следующая запись:

Дт 60 Кт 62 — проведен взаимозачет обязательств на сумму 156 000 руб.

ВАЖНО! Налоговики рассматривают возврат качественного товара как обратную реализацию (письмо Минфина от 18.02.2013 № 03-03-06/1/4213).

Пример на проводку Дт 60 Кт 76

Разберем еще одну ситуацию.

Пример 3

Возьмем условия из примера 2, но условимся, что товар от поставщика был получен не в полном объеме. При приемке товара ООО «Маг» выявило недостачу в сумме 23 600 руб. (в т. ч. НДС 3 600 руб.) и выставило поставщику претензию.

Дт 60 Кт 76 — выставлена претензия по недостаче товара 23 600 руб.

Дт 41 Кт 60 — отражена стоимость принятого товара 112 203,39 руб.

Дт 19 Кт 60 — отражен входной НДС 20 196,61 руб.

Дт 51 Кт 76 — получен от поставщика возврат оплаты за недопоставленный товар на сумму 23 600 руб.

Итоги

Счет 60 присутствует практически в каждой проводке хозяйствующего субъекта, формируя операции по приобретенным товарам, работам или услугам. Проводка Дт 60 Кт 60 позволяет отразить довольно часто встречающуюся на практике хозяйственную операцию — погашение задолженности за товар с помощью перечисленного поставщику аванса.

Залогом успешного ведения бизнеса является превышение доходов над расходами. В бухучете все операции регистрируются в балансе. Однако некоторые предприниматели не уделяют должного значения отслеживанию своих задолженностей, а это необходимое условие для ежедневного выявления ошибок и неточностей. Самым простым способом проверки взаиморасчетов является анализ оборотно — сальдовых ведомостей по счетам расчетов с поставщиками и покупателями.

Закупка всех приобретаемых ценностей, материалов для производства и товаров для перепродажи создает связь с контрагентами - продавцами. При оформлении договоров необходимо учитывать порядок расчетов по исполняемым соглашениям. Обычно взаиморасчеты по перечислению денежных средств могут происходить в следующей очередности:

- Авансовые платежи за ТМЦ.

- Постоплата (указывается срок, в течение которого должны быть перечислены денежные средства за товар).

Счет 60

Этот счет используется, чтобы обобщить все данные о таких операциях между организацией и ее поставщиками и подрядчиками, как:

- получение материалов, товаров или работ;

- потребление услуг, включая данные по использованной электроэнергии, газу, воде и т. д.;

- оплата товаров, работ, услуг.

Все операции по поставкам отображаются независимо от того, произошла ли оплата за них или нет.

Внимание! Счет 60 является активно-пассивным, то есть на начало и конец анализируемого времени может быть отображено как дебетовое, так и кредитовое сальдо.

Более наглядной формой оценки взаимодействия с поставщиками за период является составление оборотно — сальдовой ведомости.

Оборотно — сальдовая ведомость по расчетам с поставщиками и подрядчиками

Ее формирование является одним из ключевых элементов, дающих возможность контролировать документооборот на предприятии для дальнейшего составления отчетностей в налоговые органы

Структура ведомости

В общем виде она представлена следующим рисунком:

Оборотно-сальдовая ведомость по счету 60

В первом столбце указывается наименование всех продавцов. Начальное сальдо позволяет увидеть задолженности и авансы, переведенные ранее. Сальдо по дебету указывает на произведенные перечисления денежных средств, по которым не было поставки материалов или документы не были вовремя предоставлены в бухгалтерию; по кредиту - сумма всех поступивших товарно-материальных ценностей, приобретение которых не было оплачено.

В течение периода возникают текущие взаиморасчеты. Аналогично сальдо в обороты по дебету попадают все платежи, по кредиту - поступления. Продолжительность времени анализа выбирается произвольно (от операций в один определенный день до любого произвольно выбранного интервала). Конечное сальдо указывает на какие-либо неразрешенные вопросы с поставками и позволяет четко отследить документооборот и оплаты.

Совет! При ведении бухучета в специализированных программных продуктах, можно рассматривать не только общий вид расчетов, но и ведомости отдельно по выплаченным авансам и покупкам.

Пример заполнения

Организация приобрела новый компьютер за 20000 рублей. По условиям соглашения оплату можно производить частями по 5000 рублей в месяц. В бухгалтерском учете данные действия отражаются следующими проводками:

- Дт10 Кт 60 — 20000 получен компьютер от поставщика

- Д60 Кт51 - 5000 перечислен первый платеж по компьютеру

По результатам проверки взаиморасчетов видим, что долг организации перед контрагентом составляет 15000 рублей на конец периода. Необходимо отслеживать данные задолженности, чтобы компании - продавцы были заинтересованы в работе с компанией.

Возникающие ошибки

В эпоху активного развития технологий практически нигде не используется ручной способ рисования счетов, но широко распространены различные программные продукты, лидерами из которых являются разработки 1С. В них можно сформировать регистры бухгалтерского учета, чтобы более качественно анализировать состояние всех платежей и поступлений.

Преимуществом использования оборотно — сальдовой ведомости в 1С для контроля является возможность анализировать не только общую ведомость, но и рассматривать отдельно выплаченные авансы (60,02) и возникающую задолженность за поступившие товары, работы, услуги (60,01). Кроме того, из ведомости можно перейти в анализ счета конкретно по операциям с данным контрагентом и в случае возникновения вопросов сразу посмотреть наличие или отсутствие документов.

Встречаются ситуации, когда одна и та же сумма попадает в обороты по 60.01 и 60.02 и не перекрывается. Это может быть связано в первую очередь с нарушением последовательности проведения документов. Если перепроведение не изменило ситуации, то следует обратить внимание на возможную привязку оплат и поступлений к различным договорам или счетам.

Как сформировать оборотно-сальдовую ведомость по счету 60 в 1С можно посмотреть в видео:

Расчеты с покупателями и заказчиками

Покупатели и заказчики для любой организации - залог получения выручки. Для расширения бизнеса и поиска потенциальных заказчиков в условиях высокой конкуренции на рынке, продавцы часто прибегают не только к всевозможным скидкам и акциям, но и к отсрочке платежей. Здесь возникает необходимость ежедневной проверки взаиморасчетов. Все операции с покупателями регистрируются на счете 62.

Внимание! Счет 62 также является активно-пассивным, то есть на начало и конец выбранного промежутка времени может быть отображено как дебетовое, так и кредитовое сальдо.

Счет 62

На этом счете формируются все расчеты с покупателями и заказчиками, а именно:

- реализованная продукция собственного производства;

- проданные товары;

- оказанные услуги;

- получение авансов в счет будущих поставок;

- оплата от покупателей.

Для детального рассмотрения расчетов с покупателями также может быть использована оборотно — сальдовая ведомость.

Оборотно — сальдовая ведомость по расчету с покупателями

Позволяет обобщить данные по всем покупателям для выявления задолженностей. Как и в расчете с поставщиками, оборотно - сальдовая ведомость 62 счета дает возможность анализировать показатели за период в разрезе.

Структура

Дебетовое сальдо в начале и конце периода свидетельствует о невыполненных условиях соглашения, т. е. обязательства по договору перед покупателями были исполнены, однако, оплата не поступила. Кредитовое сальдо говорит о наличии неотгруженных товаров. Обороты, регистрирующие операции в течение выбранного времени: по дебету - отгрузка, по кредиту - поступающие платежи.

В статье разберемся, кто такие поставщики, для чего нужен счет 60 и какие проводки отражают расчеты с поставщиками и подрядчиками.

Поставщики – это организации, осуществляющие поставку товарно-материальных ценностей и прочих активов, а также оказывающие различного рода услуги и выполняющие определенные работы. Для учета расчетов с поставщиками используется 60 счет бухгалтерского учета.

Счет 60 – , то есть на нем одновременно ведется учет активов и пассивов предприятия. Что такое активы и пассивы и что к ним относится — читайте . Далее рассмотрим, как проводки по счету 60 отражают расчеты с поставщиками и подрядчиками.

Учет расчетов с поставщиками

По кредиту счета 60 отражается стоимость отгруженных ТМЦ, оказанных работ, выполненных услуг. В дебет счета 60 заносится оплата за товар, работы, услуги.

Дебет сч.60 корреспондирует с кредитом счетов учета денежных средств (сч. 50, 51, 52,55), кредит сч.60 корреспондирует с дебетом счетов учета товаров, материалов, основных средств, нематериальных активов и прочих счетов учета активов (сч. 41, 10, 08, 43, 44, 20, 23 и т.д.).

Вместе с товарно-материальными ценностями поставщик предъявляет и соответствующие первичные документы: накладные, акты, счета-фактуры. На основании этих документов бухгалтер делает проводку о поступлении: Д10 (41, 08,..) К60. Сумма, на которую делается эта проводка, должна соответствовать указанной итоговой сумме в документах поставщика за вычетом НДС.

Если организация является плательщиком НДС, то сумма налога выделяется на отдельный сч. 19 проводкой Д19 К60. Далее НДС будет направлен к вычету проводкой Д68.НДС К19. При этом нужно помнить, что проводку по направлению НДС к вычету можно делать только на основании счета-фактуры, предъявленной поставщиком. Если данного документа нет, то необходимо либо его получить, либо приходовать ценности по общей стоимости.

То есть, получая что-либо от поставщика, необходимо сумму поступления разбить на две составляющие: сумму без НДС и НДС. Сумма без НДС отправляется в дебет счетов учета активов, НДС выделяется для возмещения из бюджета (направления к вычету).

Если организация не является плательщиком НДС, то сумма на составляющие не делится, полученные ценности приходуются по общей стоимости, указанной в документах.

Возможны две ситуации проведения взаиморасчетов с поставщиками:

- Оплата товара, материалов и т.д. по факту их получения;

- Перечисление предоплаты (аванса), на основании которой уже поставщик выполняет отгрузку.

В первом случае сч.60 будет вести себя как пассивный: в момент получения товара по кредиту счета будет отражаться кредиторская задолженность организации перед поставщиком (пассив предприятия), по дебету – погашение задолженности (уменьшение пассива).

Во втором случае сч.60 будет вести себя как активный: при перечислении аванса по дебету сч.60 формируется дебиторская задолженность поставщика перед организацией (актив), по кредиту зачет этого аванса (уменьшение актива).

Рассмотрим, какие проводки отражают учет расчетов с поставщиками в обоих этих случаях.

Оплата по факту получения ТМЦ

В этом случае сначала получаем от поставщика активы, работы, услуги, приходуем их в дебет соответствующего счета. После этого оплачиваем поставку, погашая задолженность. Проводки выглядят следующим образом.

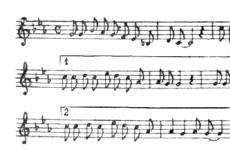

Проводки по счету 60:

Учет расчетов по авансам выданным

Организация сначала перечисляет определенную сумму денег – аванс, после этого поставщик в счет этого аванса осуществляет поставку.

Учет в данном случае немного усложнится. Потребуется открыть на сч.60 дополнительный субсчет 2 «Авансы выданные», при этом субсчет 1 будет отражать расчеты с поставщиком в общем случае.

При перечислении аванса его сумма зачисляется в дебет сч.60/2 проводкой Д60/2 К50 (51, 52). После чего поставщик осуществляют поставку, оказывает услуги или выполняет работы. Полученные ценности приходуются в дебет соответствующих счетов проводкой Д10 (41, 08…) К60/1.

Последней проводкой нужно зачесть выданный аванс – Д60/1 К60/2.

Субсчет 2 «Авансы выданные» закрылся, поставщик и покупатель друг другу ничего не должны.

Проводки по учету авансов выданных:

Учет векселей выданных

Еще один возможный способ оплатить услуги поставщика – это выдать ему вексель, по которому организация обязуется оплатить задолженность в обозначенный в векселе срок.